國際財經 | 2023-03-20 08:11

【跨市博弈】銀行接連倒閉可以怪誰?

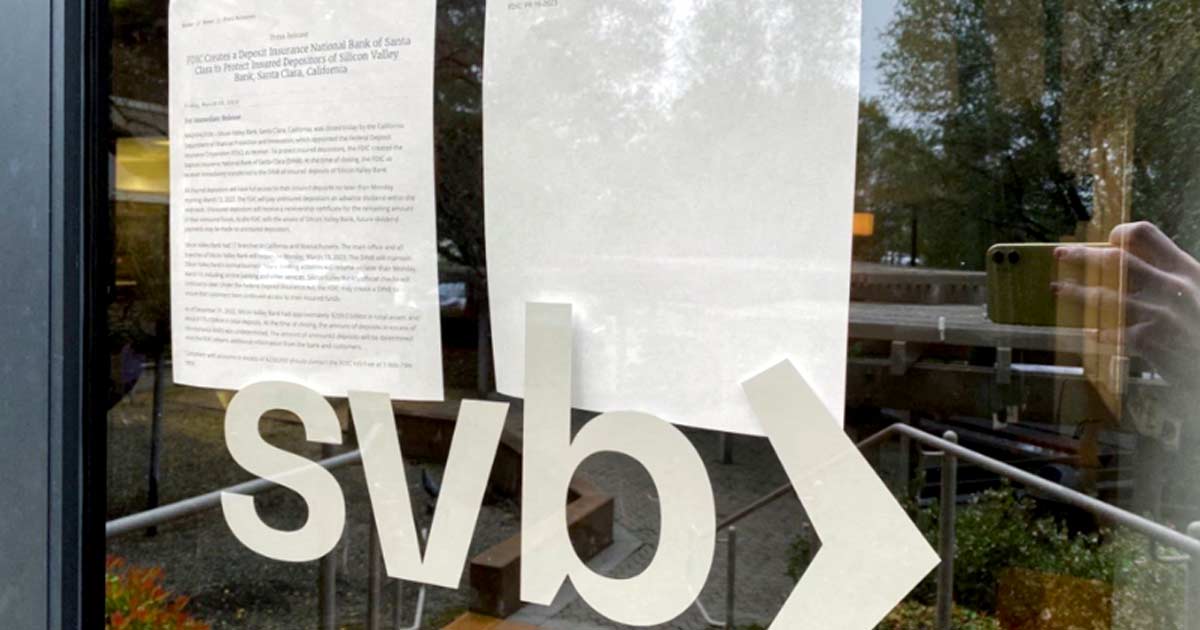

矽谷銀行(SVB)及 Signature Bank 倒閉後,然後是近期瑞士信貸(Credit Suisse)股價暴跌;存款戶感到很憂慮,也很生氣,銀行股東也想找出需承擔責任的人。事實上,銀行接連出事是怎麼發生的,到底是誰的錯?美國聯儲局是否因為將利率保持在零水平太久然後猛踩剎車導致了現時的情況?風險投資界是否應該為盲目提供資金而受到指責?這些 VC 應該為煽動銀行擠兌負責嗎?監管機構或審計師是否應該為沒有提前發現風險負責?資產與負債管理不善是銀行的錯嗎?

三年前,隨著經濟流星墜入深淵,聯儲局將利率降至零。但兩年後,隨著經濟重新開放,通脹率已超過 7%,利率依然為零。現在回想起來,聯儲局遲遲沒有做出回應;從太寬鬆太久,到太緊太快,使問題更加複雜。結果,在過去的五十年裡,出現從沒有有過的緊縮週期。值得留意的是,從 2019 年底到 2022 年第一季度,美國銀行的存款增加了 5.40 萬億美元。然而,由於貸款需求疲軟,其中只有約 15% 用於貸款;其餘投資於證券投資組合或作為現金保存。

不幸的是,即使銀行將大部分存款投資於短期債券,但是當利率飆升直,短期債券(在債券到期前)也可能有大量未實現的損失,而利率風險較高的長期債券更容易遭受巨額的減值損失。總而言之,美國銀行現在正承受著大約 6000 億美元的賬面損失,而這些投資工具本應是世界上最安全的工具之一,而這都可以歸咎於聯儲局目前的貨幣政策已走得太遠。

再者,在積極加息之前,聯儲局將利率維持在零息的時間過長,這刺激了過度冒險,風險投資就是當中的急先鋒。在 2021 年,幾乎所有行業(初創項目)都以前所未有的速度和規模獲得了融資。誰應該為此負責?是美聯儲煽風點火,是有限合夥人(LP)向風險基金砸錢,還是風險資本家對一切風險項目的融資都「可以」?簡單來說,以上的答案都是肯定的。

現實是,有無數獲得資金的初創公司卻沒有賺錢的業務。這些公司將所得的大部分資金,或者其中一半,都存入了矽谷銀行。而不幸的是宏觀環境處於泡沫的另一邊,這些初創公司正在流失資金,因此SVB需要出售債券並籌集資金以支撐其資產負債表,那就是引起爆炸的火藥桶。

應該將SVB 倒閉歸咎於監管機構或審計師嗎?對銀行監管的壓力測試是否遺漏了這一點?儘管銀行擠兌很難量化,但無論哪種方式,矽谷銀行對其資產和負債管理不善的指控將成為有關銀行監管的廣泛討論的一部分。而聯儲局已宣布「針對矽谷銀行的倒閉」進行內部審查。顯然,像這樣的事件絕不是一個人的錯。很多人想找出一個罪魁禍首,但現實是,這不是一個單點故障。

家族辦公室投資經理

徐立言(本欄每逢周一刊出)

www.facebook.com/hsulylab/

放大圖片

放大圖片