即巿股評 | 2020-01-17 07:00

【EJFQ信析】企業盈利乏增長 標指估值已偏高

美國白宮經濟顧問庫德洛周三(15日)表示,總統特朗普政府將於今年大選期間宣布更多減稅措施,消息推動美股三個主要指數再次破頂,道指與標普500指數同時創出收市新高,納指則錄得歷來第二高收市。

標指勢如破竹,由去年10月初低位輾轉上揚,迄今累漲逾15%,並進一步拋離中長期平均值,現水平較50天線和200天線分別高出1個及1.3個標準差。當然,根據往績,在最極端情況下,標指可以升至高於50天線2.6個標準差(200天線則為2.4個標準差),才見頂回調。

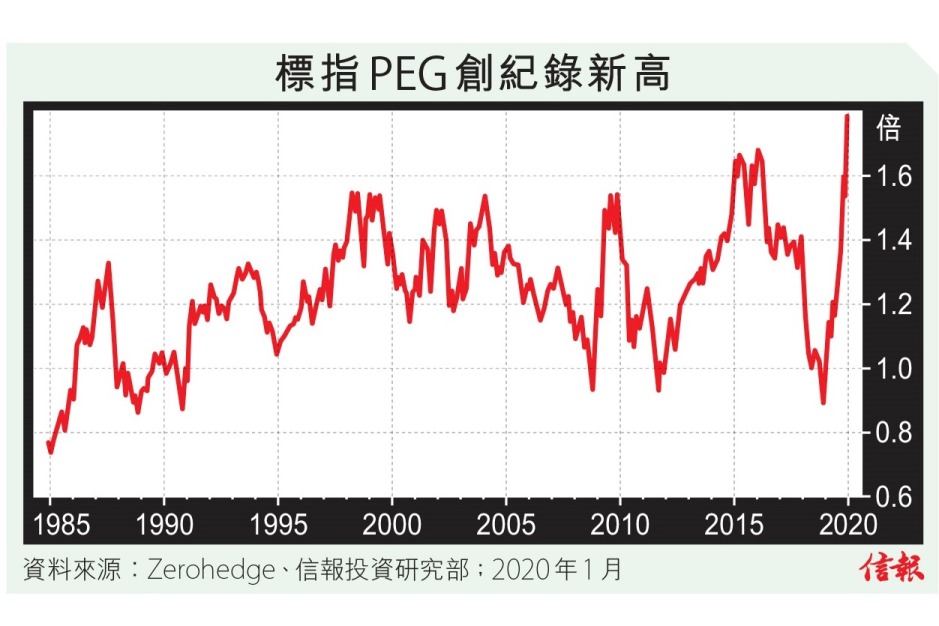

整體美股估值正被質疑過分昂貴,繼市銷率(P⁄S)和企業價值倍數(EV/EBITDA)之後,市盈增長率(Price/Earnings To Growth Ratio, PEG)也破頂,代表愈來愈多價值比率攀至歷史高峰。有一定投資經驗的讀者相信對投資聖手彼得林治(Peter Lynch)不會太陌生,按照他一直提倡使用結合增長和估值的PEG來看,標指市盈率相對每股盈利增長比率已攀至1.8倍,附【右圖】所見,這是1985年有紀錄以來最高,意味標指估值過高,考慮到企業盈利尚未復甦,則高估程度或更嚴重。

美股業績期已拉開序幕,企業陸續派發上季成績表,金融數據供應商FactSet估計,標指成分股2019年第四季收益(earnings)或按年下跌2%;若一如預測,美企將連續4個季度出現盈利倒退,是2016年以來最差,能否支撐高估值,確實令人憂慮。

另一方面,中美第一階段貿易協議周三終在白宮簽署,惟擾攘了近20個月,該因素早被市場消化,未能刺激美股,標指與納指臨收市前更一度溫和倒跌,似有趁好消息出貨跡象。中美貿易關係將進入比較穩定階段,顯示美股需要尋找新引擎。

然而,利好因素欠奉,資金層面更轉利淡。去年9月中旬鬧「美元荒」,美國聯儲局透過公開市場操作(OMO)及購買短期國庫券方式向市場注入數以千億美元計流動性,分析相信是推升美股的主因。目前,年結資金緊張的壓力大為緩和,近日隔夜回購利率(overnight repo rate)也反覆回落,當短期流動性到期回籠後,如沒有需要,聯儲局將減少(甚至停止)回購市場操作,其資產負債表規模隨之收縮。

若聯儲局資產負債表再度「由擴轉縮」,情況等同QT(量化緊縮),美股屆時有可能重演2018年下半年明顯下滑的歷史(詳見2020年1月9日「信析」及1月16日「沿圖論勢」)。

就技術走勢而言,標指過去幾個交易日升抵2019年初迄今形成的通道頂部(約3290點)便掉頭,反映上方阻力頗大,短期內如未能突破該關鍵水平,調整隨時出現。此外,標指14天相對強弱指數(RSI)續於70超買區附近徘徊,上衝空間有限,不排除後市將面臨較大沽壓,建議投資者考慮高位先行減磅。

信報投資研究部

立即試用EJFQ 盡覽獨家內容

放大圖片

放大圖片